أسواق العملات المشفرة متقلبة للغاية. ترتفع أسعار الأسهم والبيتكوين بسبب تغريدة ملياردير، أو تنهار بسبب اللوائح، مما يُقلب الموازين بين عشية وضحاها. تُقدم الاستراتيجيات المُهيكلة قواعد واضحة للشراء/البيع/الاحتفاظ لتجنب الأخطاء العاطفية.

طريقة ويكوف، وهي إطار عمل عمره قرن من الزمان، طوّره ريتشارد د. ويكوف (متداولٌ عصاميٌّ تطوّر من مجرد صبيٍّ صغير إلى خبيرٍ في بورصة نيويورك في العقد الأول من القرن العشرين)، تُحلّل أنماط الأسعار والحجم التي تُحرّكها "الأموال الذكية" (المؤسسات) التي تُراكِم/تُوزّع الأصول. في عالم العملات المشفرة، تُحاكي الحيتان وصناديق التحوّط والدول القومية هذا النهج على سلاسل الكتل.

يُمكّن ويكوف تجار التجزئة من اكتشاف هذه القوى، بدمج المبادئ الخالدة مع الفرص الرقمية الحديثة. ستُرشدك هذه المقالة خلال كل خطوة من خطوات طريقة ويكوف، بدءًا من قوانينها الأساسية ووصولًا إلى تطبيقات العملات المشفرة في العالم الحقيقي.

ما هي طريقة ويكوف؟

طريقة ويكوف هي إطار تحليل فني يُفسر حركة السوق بناءً على التفاعل بين العرض والطلب. تُساعد هذه الطريقة المتداولين على فهم كيفية تأثير المؤسسات الكبرى، المعروفة غالبًا باسم "الأموال الذكية"، على الأسعار، حيث تُجمّع الأصول أو تُوزّعها بهدوء قبل أي تحركات كبيرة في الأسعار.

في جوهرها، تنص طريقة ويكوف على أن تغيرات الأسعار ليست عشوائية؛ بل هي نتيجة أفعال متعمدة من قبل مشاركين ذوي رأس مال جيد. غالبًا ما تتحكم هذه الكيانات في اتجاهات السوق من خلال استيعاب العرض خلال مرحلة التراكم أو التخلص من الأصول خلال مراحل التوزيع.

ويكوف اقترح أن بإمكان المتداولين التنبؤ بهذه التحركات من خلال دراسة أنماط الأسعار، وتغيرات حجم التداول، وهيكل السوق. واليوم، يطبق محللو العملات المشفرة هذه المبادئ نفسها على الأصول القائمة على تقنية بلوكتشين، مستخدمين الرسوم البيانية لتحديد متى يستعد السوق للارتفاع أو الانخفاض.

المفاهيم الأساسية لطريقة ويكوف

بنى ويكوف منهجيته على ثلاثة قوانين متشابكة، كل منها يُمثل منظورًا لميكانيكا السوق. هذه ليست قواعد مجردة، بل أدوات عملية لتفسير سلوك الأسعار.

1. قانون العرض والطلب

تخيل السوق كمزاد: عروض مقابل طلبات، مشترون مقابل بائعون. عندما يكون عدد الراغبين في الشراء أكبر من عدد الراغبين في البيع، يرتفع الطلب بشدة، وترتفع الأسعار. انقلبت الأمور، وفاض العرض، مما أدى إلى انخفاض الأسعار. يُبقي التوازن الأمور مستقرة، كحالة ركود لا يتراجع فيها أي طرف. في عالم العملات المشفرة، تعني قراءة هذا مراقبة كيفية حفاظ بيتكوين على مستوى دعم خلال انخفاض الأسعار.

إذا ظل حجم التداول ضعيفًا عند اختبارات الهبوط، ثم ارتفع مع الارتداد، فإن الطلب يتحسن بهدوء. يرصد المتداولون هذا من خلال مراقبة دفاتر الطلبات أو مقاييس السلسلة، مثل تراكمات محفظة الإيثريوم التي تشير إلى اهتمام جديد بالشراء. الأمر يتعلق باستشعار ارتفاع الأسعار قبل أن يستشعره الجمهور.

2. قانون السبب والنتيجة

لا تستيقظ الأسواق على ارتفاع؛ فهناك دائمًا تراكم. أطلق ويكوف على هذه الفترات اسم "السبب" وهي فترات تراكم أو توزيع تؤدي إلى "النتيجة"، مثل الارتفاعات المفاجئة أو الانهيارات. كلما طالت فترة تفاقم السبب، زادت العوائد.

لنأخذ مسار بيتكوين خلال عامي 2020 و2021: أشهر من التذبذب حول 10,000 دولار مهدت الطريق، مدفوعةً بعمليات شراء مؤسسية وسط حالة من عدم اليقين بشأن الجائحة. والنتيجة؟ ارتفاعٌ في السعر إلى ما يقرب من 69,000 دولار. وعكس الإيثريوم هذا المسار في أواخر عام 2020، حيث تراكم بعد انهيار عام 2018 قبل أن يُشعل ضجيج التمويل اللامركزي صعوده. إن رصد هذه الأسباب على الرسوم البيانية ذات النطاقات الضيقة بعد الاتجاهات الهبوطية يُتيح للمتداولين الاستعداد مبكرًا للاندفاع الحتمي.

3. قانون الجهد والنتيجة

الجهد هو الوقود: حجم التداول يُظهر مدى قوة ضغط السوق. والنتيجة هي النتيجة: تحولات فعلية في الأسعار. عندما يتزامن حجم التداول المرتفع، مما يُغذي صعودًا مُطردًا، يكون للاتجاه دوافع. لكن التباعدات تُثير الحذر؛ فقد يتلاشى ارتفاع السعر مع حجم تداول ضعيف، مما يُشير إلى الإرهاق.

يُحبّ متداولو العملات المشفرة هذا الأمر لانعكاسات الأسعار. خلال موجة هبوط الإيثريوم عام ٢٠١٨، استمرت الأسعار في الانخفاض مع تلاشي حجم التداول وتراجع الجهود، مُشيرةً إلى قاع. على العكس، شهد أعلى مستوى للبيتكوين عام ٢٠٢١ مكاسب هائلة مع ارتفاع حجم التداول الذي لم يستمر، مُنذرًا بانخفاض الأسعار. إنه اختبار للواقع: بدون دعم حجم التداول، تُصبح تحركات الأسعار مجرد أصداء.

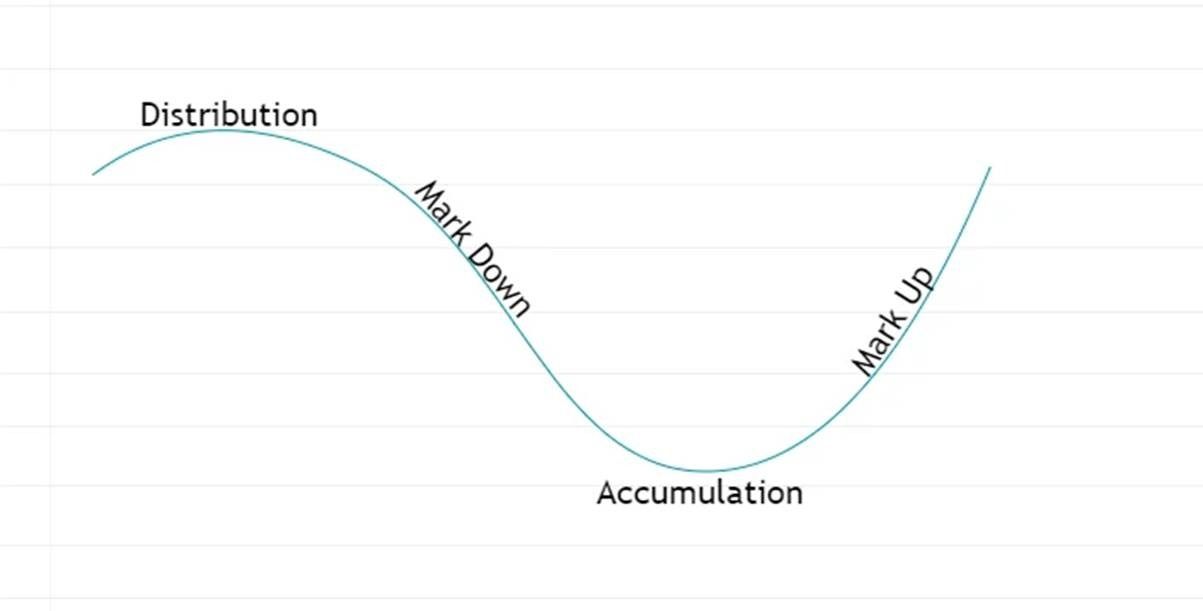

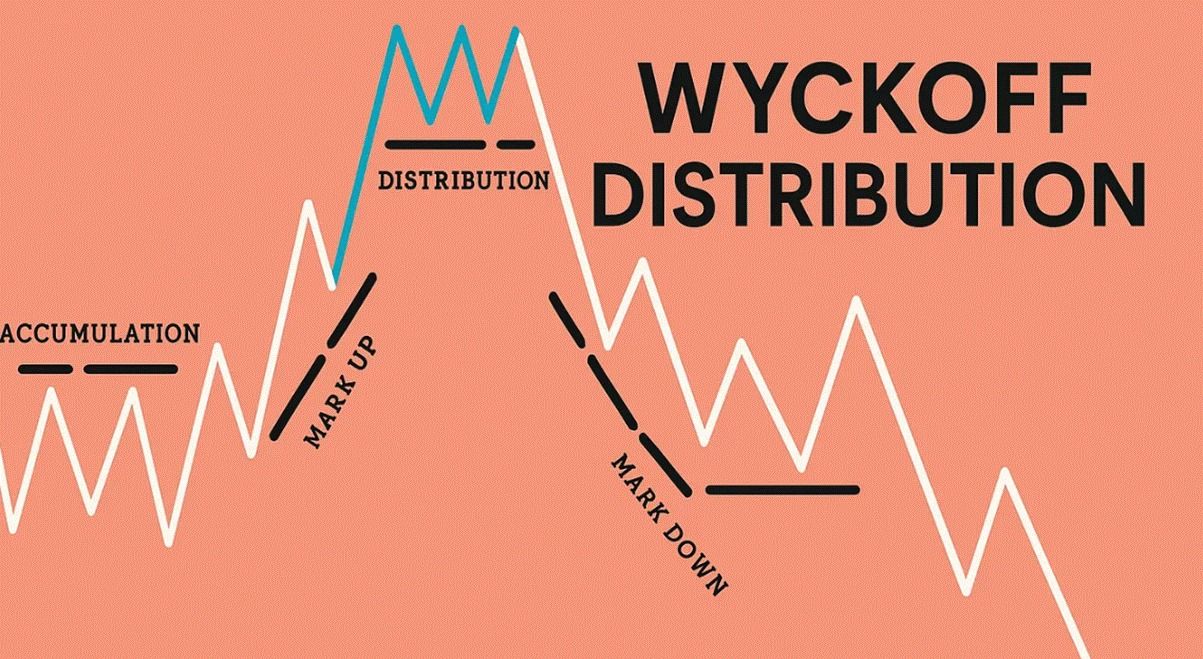

المراحل الأربع لدورة سوق ويكوف

حدد ويكوف أن جميع الأسواق تمر بأربع مراحل متكررة. يتيح إدراك هذه المراحل للمتداولين توقع اتجاهات الأسعار المستقبلية ومواءمة مراكزهم وفقًا لذلك.

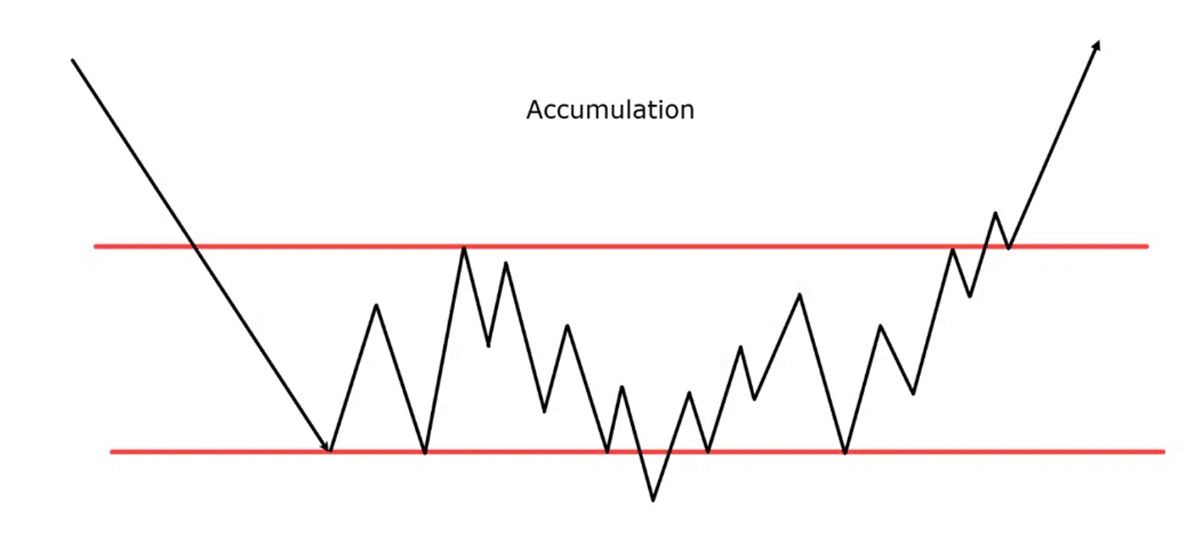

1. مرحلة التراكم

خلال مرحلة التراكم، تتحرك الأسعار بشكل جانبي ضمن نطاق ضيق، حيث يشتري المستثمرون المؤسسيون ("الأموال الذكية") الأصول من البائعين بهدوء. تتميز هذه المرحلة عادةً بانخفاض التقلبات، وانخفاض حجم التداول، وتقلبات طفيفة في الأسعار.

في سوق العملات المشفرة، غالبًا ما يحدث التراكم بعد اتجاهات هبوطية كبيرة. على سبيل المثال، بعد سوق هبوطي طويل الأمد، قد يستقر سعر البيتكوين، مشكلاً قاعدةً قبل الارتفاع التالي. يمكن للمتداولين الذين يرصدون مناطق التراكم مبكرًا أن يستعدوا لانفجار صعودي.

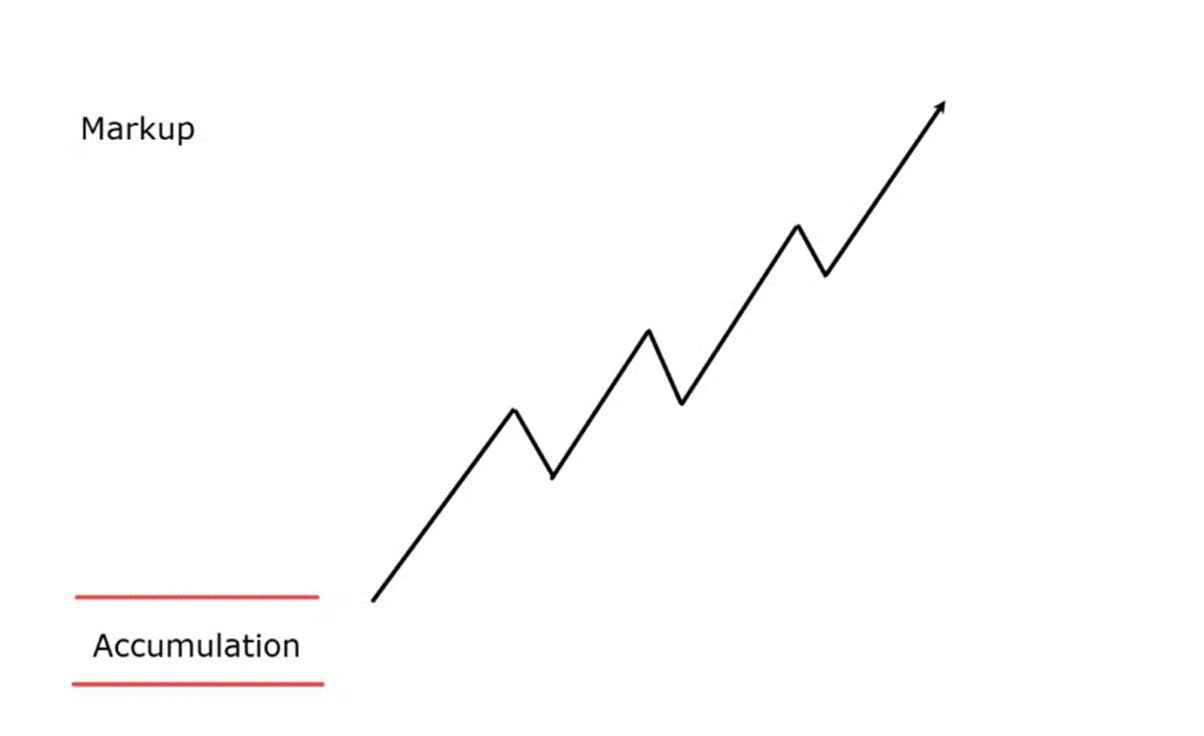

2. مرحلة الترميز

بمجرد انتهاء التراكم، يدخل السوق مرحلة التسعير، وهي فترة تشهد ارتفاعًا في الأسعار وتفاؤلًا متزايدًا. يزداد حجم التداول مع ملاحظة المزيد من المتداولين للاختراق وانضمامهم إلى الاتجاه. غالبًا ما تتميز هذه المرحلة بارتفاع القمم والقيعان، مدعومةً بطلب قوي.

خلال هذه المرحلة، يهدف متداولو ويكوف إلى ركوب الاتجاه مع إدارة المخاطر من خلال وقف الخسائر وأهداف الربح.

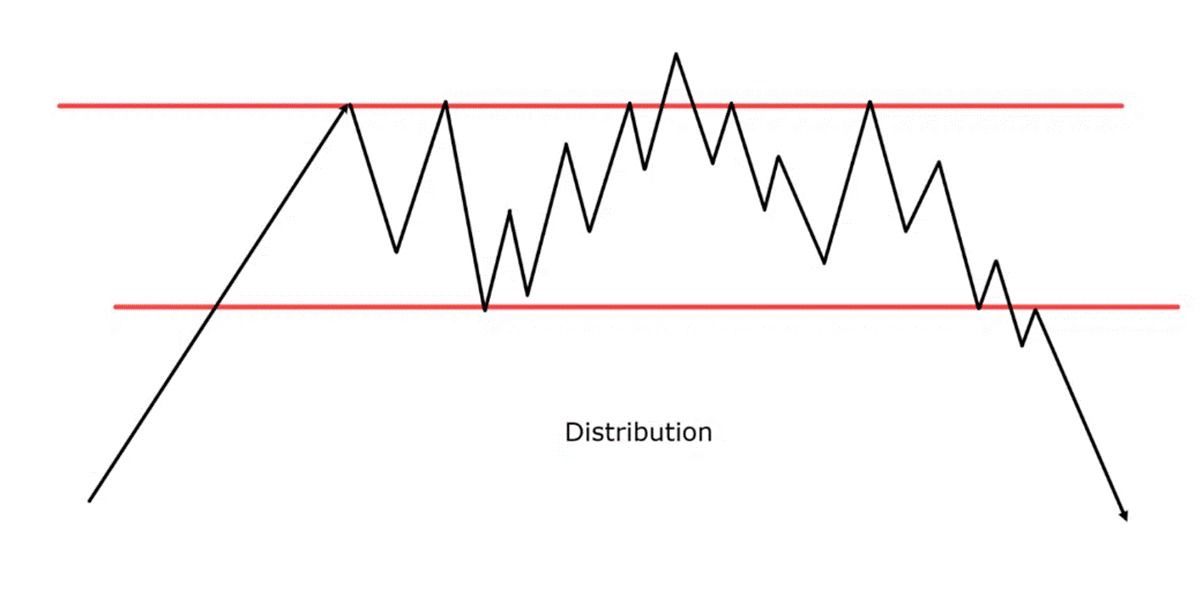

3. مرحلة التوزيع

في مرحلة التوزيع، يبدأ المستثمرون الأذكياء ببيع ممتلكاتهم للجمهور. قد تكون الأسعار لا تزال قريبة من ذروتها، لكن حجم التداول يُظهر وضعًا مختلفًا، إذ يضعف زخم الشراء بينما يزداد ضغط المبيعات.

غالبًا ما تُميّز هذه المرحلة الاختراقات الكاذبة، والتقلبات العالية، ونشوة المشاعر. في عالم العملات المشفرة، يمكن ملاحظة هذه الأنماط عندما تصل العملات إلى أعلى مستوياتها على الإطلاق، ويهرع إليها مستثمرو التجزئة قبيل أي تصحيح كبير.

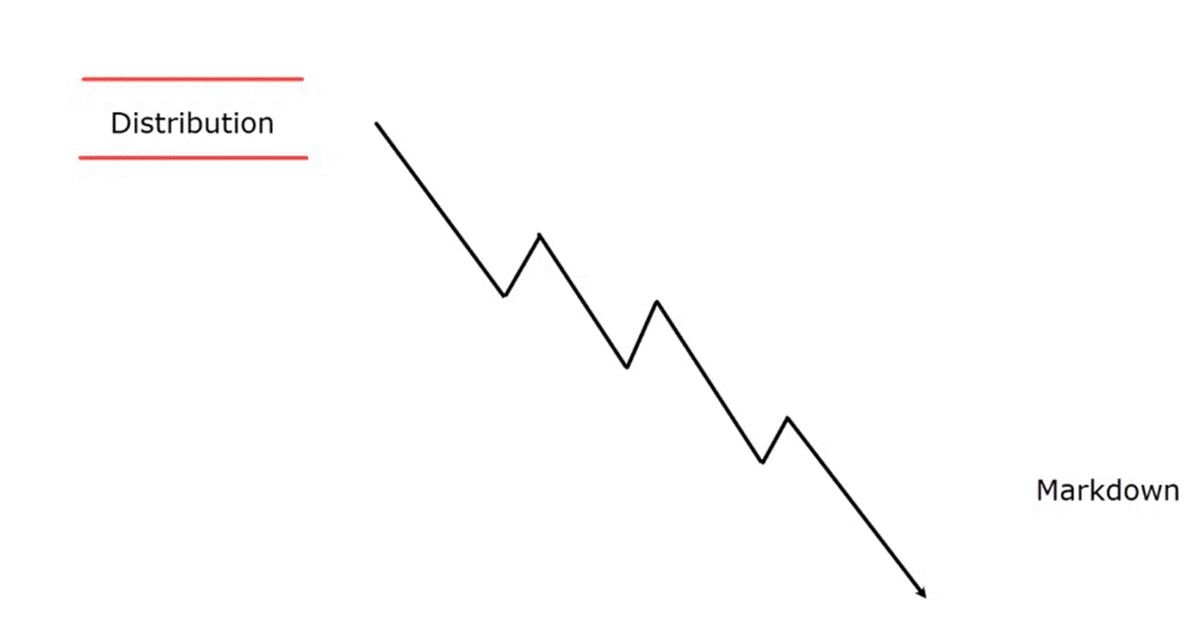

4. مرحلة تخفيض السعر

مرحلة تخفيض الأسعار تأتي بعد التوزيع. تنخفض الأسعار بشكل حاد مع تفوق البيع على الشراء.

غالبًا ما يرتفع حجم التداول مع انتشار الذعر، مما يعكس عمليات البيع المدفوعة بالخوف في جميع أنحاء السوق.

يستخدم المتداولون الملمين بنظرية ويكوف هذه المرحلة إما لبيع السوق على المكشوف أو الانتظار بصبر حتى تبدأ مرحلة التراكم التالية.

علاقة السعر والحجم لويكوف

السعر يحكي القصة،لكن حجم التداول يكشف الحقيقة. شدد ويكوف على رقصتهم: متناغمين، يؤكدون المراحل؛ ومتباعدين، يحذرون من التشققات. في التراكم، تشير الأسعار الثابتة مع تقلص حجم التداول إلى أن بائعي الامتصاص قد انتهوا، وأن المشترين هم المسيطرون. أما التوزيع فيقلب الأمور رأسًا على عقب: فثبات الأسعار الذي يخفي حجم التداول المتزايد يُشير إلى وجود عرض خفي.

لننظر إلى قاعدة بيتكوين لعام ٢٠٢٠: أظهر نطاق ٨٠٠٠-١٠٠٠٠ دولار أمريكي على القضبان المتناقصة انسجامًا في التراكم. على النقيض من ذروة ٢٠٢١: ثبات ٦٠ ألف دولار أمريكي مع تضخم حجم التداول يشير إلى توزيع سري. طبيعة العملات المشفرة المتواصلة على مدار الساعة تُعزز هذا؛ فتباينات حجم التداول على السلسلة، مثل عمليات نقل الحيتان دون ارتفاع الأسعار، تُشير إلى تحولات مبكرة في الاتجاه. أتقن هذا، وستُفصح الرسوم البيانية عن أسرار.

كيفية تطبيق طريقة ويكوف في تداول العملات المشفرة

تطبيق ويكوف ليس روتينًا روتينيًا؛ إنه عمل تحري مُتكيف. إليك شرح مُبسط:

أولاً، ادرس مخططات الأسعار. استعرض مخططات الشموع اليابانية على TradingView لبيتكوين؛ وابحث عن نطاقات ما بعد الاتجاه الهبوطي. حدد مستوى الدعم/المقاومة، هل يتناسب مع التراكم؟

بعد ذلك، ضاعف حجم التداول. تكشف أدوات مثل الهيستوجرامات البيانية للبورصات ما إذا كانت الانخفاضات مفاجئة (صعودية) أو ارتفاعات مفاجئة (هبوطية). التباعدات هي الذهب. تأكد من ذلك باستخدام المؤشرات: يشير مؤشر القوة النسبية (RSI) أقل من 30 في النطاقات إلى تراكم البيع المفرط؛ ويشير تقاطع المتوسطات المتحركة إلى بدء ارتفاع الأسعار. خطوط الاتجاه تربط النقاط.

قيّم معنويات السوق: يتوافق نبض العملات المشفرة على تويتر أو اتجاهات جوجل مع المراحل، وذروات الحماس، والتوزيع. أخيرًا، خاطر بشكل صحيح: حدد حجم مراكزك بنسبة 1-2% من رأس المال، وحدد نقطة توقف دون مستويات الانكماش للصفقات الطويلة. دورة بيتكوين 2018-2020؟ تراكم من 3200 دولار إلى 64000 دولار عند دخول ما بعد الانكماش مع استخدام نقاط الانكماش المحفوظة. تدرب على الحسابات التجريبية؛ تأتي العوائد الفعلية من التكرار.

تراكم وتوزيع ويكوف: استراتيجيات التداول

1. استراتيجية تداول الاختراق

انتظر تحطيم النطاق: ينتهي التراكم بارتفاع مدعوم بحجم التداول فوق مستوى المقاومة. ادخل مركزًا طويلًا هناك، مستهدفًا قممًا سابقة مُقاسة بطول السبب.

تجاوز بيتكوين حاجز 1000 دولار أمريكي في عام 2017، وهو ما أكده حجم التداول الهائل، ووصول المتداولين إلى 5000 دولار أمريكي، وحصاد العملات، مع ترقب قيادة الأموال الذكية. تتراجع أوامر وقف الخسارة دون مستويات التراجع؛ إنها عملية بحث عن الزخم باستخدام حواجز الحماية.

2. استراتيجية تداول الانسحاب

الانخفاضات التي تلي الاختراق تُعدّ هبات. بعد بدء تأثير هامش الربح، تُتيح العودة إلى مستوى المقاومة القديم (الدعم حاليًا) دخولًا أقل مخاطرة. من المتوقع أن يبقى حجم التداول خفيفًا لتأكيد قوة السعر.

دافع المشترون عن تراجع الإيثريوم إلى 250 دولارًا في منتصف عام 2020 بعد اختراقه مستوى 400 دولار، مما دفعه إلى 4000 دولار. التركيز على مستويات فيبوناتشي 50%؛ المكافآت تميل لصالح السوق.

3. استراتيجية تحليل الحجم

حجم التداول هو المُصدِّق: الارتفاعات المفاجئة عند الاختراقات تُؤكِّد القناعة؛ والتلاشي عند الاختراقات يُفضح الزيف. تميّز الاتجاهات: الأشرطة المُستدامة تعني أيديًا قوية؛ والقيعان المُتقطِّعة تُنبئ بالضعف.

في توزيعات بيتكوين لعام ٢٠٢٢، ازداد حجم التداول بشكل كبير نتيجةً للارتفاعات الوهمية، كاشفًا عن الفخ ومُشيرًا إلى عمليات بيع على المكشوف. امزج مؤشر OBV للحصول على أفضلية؛ فهو نبض هذه الطريقة.

خاتمة

تُعدّ طريقة ويكوف حجر الزاوية في التحليل الفني، فهي خالدة في تحليلها لسيكولوجية السوق. فبتوضيحها مفاهيم التراكم والتوزيع والدورات بينهما، تُمكّن المتداولين من التحرك مع تيار السوق، لا ضده.

لكن الإتقان يتطلب أكثر من ذلك: امزجه بانضباط راسخ، ودراسة مستمرة للمخططات البيانية، وضوابط صارمة للمخاطر. في عالم العملات المشفرة التنافسي، حيث تتداخل المراحل، لا يعدك هذا الإطار بالثراء؛ بل يُسلحك للسعي وراءه بحكمة.

قسم الأسئلة الشائعة

1. ما هي استراتيجية ويكوف للتداول في العملات المشفرة؟

يستكشف نهج ويكوف هيكل السوق من خلال العرض والطلب، مُحددًا بدقة متى تتراكم المؤسسات أو توزع أصولها للتنبؤ بتحولات السوق. في العملات المشفرة، يُترجم هذا النهج أنماط عصر الأسهم إلى مخططات بيانية متقلبة، مستخدمًا المراحل الزمنية لتوقيت الصفقات وسط تقلبات الأسعار.

2. كيف يتعرف المتداولون على أنماط تراكم ويكوف؟

ابحث عن نطاقات جانبية بعد الاتجاهات الهبوطية، مع انكماش حجم التداول في أسعار الاختبار، مما يدعم البيع الخفيف، والارتداد عند الشراء الخفيف. الينابيع (الانخفاضات الكاذبة) وانخفاض التقلبات يُؤكدان ذلك؛ وقد حقق نطاق بيتكوين لعام ٢٠١٥ هذه الشروط تمامًا.

3. هل يمكن أتمتة طريقة ويكوف في تداول العملات المشفرة؟

نعم، تستطيع روبوتات التداول، مثل تلك الموجودة على TradeSanta، دمج إشارات ويكوف، وتنبيهات الويب هوك من مخططات TradingView تُفعّل عمليات الشراء عند الاختراقات أو البيع عند التباعدات. تُتيح خطط Maximum هذه الميزة، حيث تجمع بين الأتمتة والإشراف اليدوي لتحقيق الكفاءة.