اليابان، أكبر حائز أجنبي للديون الحكومية الأمريكية في العالم، تثير قلق السوق حيث يحذر المحللون من أن عملية بيع سندات كبرى محتملة قد تكون وشيكة.

يثير القلق في قطاع العملات المشفرة، حيث تواجه تيثر، مُصدر عملة المستقرة USDT المدعومة بشكل أساسي من أكثر من $113 مليار من السندات الأمريكية، تدقيقاً متجدداً حول مخاطر فقد الربط.

المحللون يحذرون من أن اليابان قد تتخلص من سندات الخزانة الأمريكية مع ارتفاع العوائد المحلية

أظهرت البيانات الأخيرة من وزارة الخزانة الأمريكية أن شهية الأجانب للسندات الأمريكية قد ضعفت في سبتمبر. انخفض إجمالي الحيازات الخارجية إلى $9٬249 تريليون، وهو انخفاض طفيف عن أغسطس.

ومع ذلك، كانت اليابان استثناءً لهذا التباطؤ. واصلت البلاد شراءها للسندات لمدة تسعة أشهر، وزادت حيازاتها إلى $1٬189 تريليون، وهو أعلى مبلغ تحتفظ به منذ أغسطس 2022. هذا يعزز موقف اليابان طويل الأمد كأكبر مالك أجنبي للسندات الأمريكية.

صرح محلل بأنهم "اشتروا الدين الأجنبي لأن سندات اليابان كانت تعطي عائداً شبه معدوم."

جعل هذا الفارق الديون الأمريكية خياراً جذاباً وعائداً منخفض المخاطر. لكن إطار العمل الاقتصادي يتغير. كما أبرز BeInCrypto من قبل، بلغت عوائد السندات الحكومية اليابانية أعلى مستوياتها منذ سنوات.

مع تحسين العوائد المحلية، يضعف الدافع لمواصلة تراكم السندات الأمريكية. كما أنه يثير احتمال أن تقلل اليابان تعرضها إذا تغيرت الظروف السوقية أو الأولويات السياسية تتغير أكثر.

قالت لينا بيتروفا أن "أزمة الدين الطويلة التجاهل في اليابان تبرز، حيث يتصادم عبء الدين بنسبة 230% من الناتج المحلي الإجمالي مع توسع مالي جديد ضخم تحت قيادة رئيسة الوزراء ساناي تاكايشي، مما يثير ارتفاعاً حاداً في عائدات السندات وقلق المستثمرين. قد تتردد صدمة في اليابان في جميع أنحاء العالم، خاصة بالنظر إلى دور طوكيو كأكبر مشترٍ للسندات الأمريكية، مما يرفع المخاطر للأسواق العالمية التي تعاني بالفعل من ارتفاع تكاليف الاقتراض وتقلص المجال المالي."

أشار محلل آخر إلى أن الفارق في العائد بين السندات الأمريكية واليابانية قد تقلص من 3٫5% إلى 2٫4% في ستة أشهر. أصبح العائد على السندات الأمريكية مؤمناً بشكل متزايد وغير جذاب. حذر المنشور من أنه إذا اقترب الفارق من %2، فإن إعادة الأموال إلى الوطن تصبح مغرية من الناحية الاقتصادية.

قد يؤدي ذلك إلى دفع المؤسسات اليابانية إلى بيع السندات الحكومية الأمريكية وإعادة تخصيص رأس المال محليًا، وتشير بعض النماذج إلى أن ما يصل إلى ٥٠٠ مليار$ قد يخرج من الأسواق العالمية خلال ١٨ شهرًا.

أضاف المحلل أن "هناك تجارة الين المحمولة، والتي تبلغ حوالي ١,٢ تريليون$ مقترضة بشكل رخيص بالين وتوزع حول العالم في الأسهم والعملات المشفرة والأسواق الناشئة وأي شيء له عائد. مع ارتفاع أسعار الفائدة اليابانية وقوة الين، تصبح هذه التجارة ضارة. يتم فك المراكز وتسارع البيع الإجباري...على مدار ٣٠ عامًا، كانت العوائد اليابانية بمثابة المرساة التي تبقي الأسعار العالمية منخفضة بشكل مصطنع. كل محفظة بنيت منذ منتصف التسعينيات اعتمدت بهدوء على تلك المرساة. اليوم، تعرضت للكسر."

تركيز على انكشاف التيثر على سندات الخزانة الأمريكية

يسأل العديد من المحللين الآن: إذا بدأت اليابان في تقليص حيازاتها من السندات الأمريكية، ماذا يعني ذلك لـ USDT? تنشأ المخاوف لأن هيكل احتياطات تيذر يعتمد بشكل كبير على نفس فئة الأصول التي قد تتعرض للضغوط.

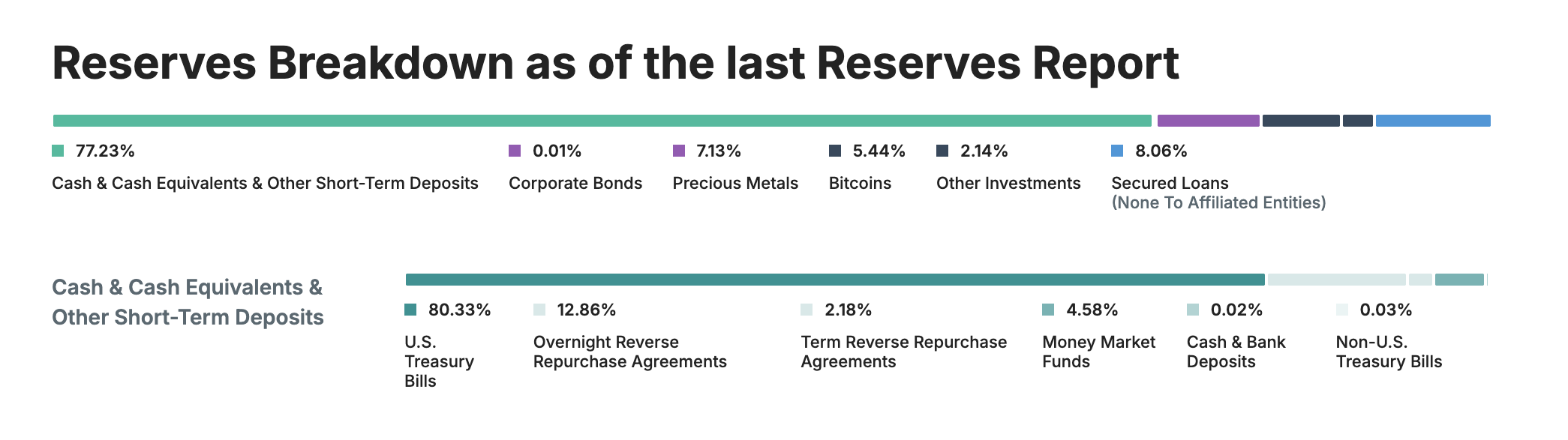

وفقًا لتقرير شفافية تيذر، فإن أكثر من ٨٠% من احتياطاتها موجودة في الخزانة الأمريكية. مما يجعلها مشاركًا رئيسيًا في منظومة الخزينة العالمية، وبشكل مدهش، تُعتبر الحائز السابع عشر لأكبر ديون حكومية أمريكية في العالم، متفوقةً على العديد من الكيانات السيادية.

يمتلك هذا التركيز مزايا وعيوب. تقدم سندات الخزانة سيولة عالية واستقرارًا قويًا في الأسعار تاريخيًا. ومع ذلك، إذا بدأ دائن أجنبي كبير مثل اليابان في فك حيازاته، فقد يؤدي التقلب الناتج في أسعار السندات أو العائدات إلى تشديد شروط السيولة، وما يؤدي بدوره إلى الضغط غير المباشر على الحائزين الكبار مثل تيذر.

كتب مراقب السوق أن "اليابان ستضطر إلى بيع السندات الأمريكية وسيتبعها بقية العالم. ستعاني تيذر من انحدار حاد وسينخفض سعر بيتكوين كنتيجة لذلك. ستضطر مايكروستراتيجي إلى البيع مما سيزيد من انخفاض سعر بيتكوين. اليابان ➡️تيذر➡️بيتكوين بهذا الترتيب."

أضافت التصنيفات العالمية لـ S&P إلى هذه المخاوف حيث خفضت تقييمها لقدرة تيذر على الحفاظ على ارتباطها، مما أدى إلى نقل USDT من الدرجة ٤ (مقيدة) إلى ٥ (ضعيفة). وفقًا للتقييم،

صرح المصدر أن "5 (الضعيف) يعكس الزيادة في التعرض للأصول عالية المخاطر في احتياطيات USDT خلال العام الماضي والفجوات المستمرة في الكشف. تشمل هذه الأصول بيتكوين,الذهب,القروض المضمونة,السندات الشركات,واستثمارات أخرى,جميعها تأتي مع إفصاح محدود وتخضع لمخاطر الائتمان,السوق,سعر الفائدة,وأسعار الصرف الأجنبي".

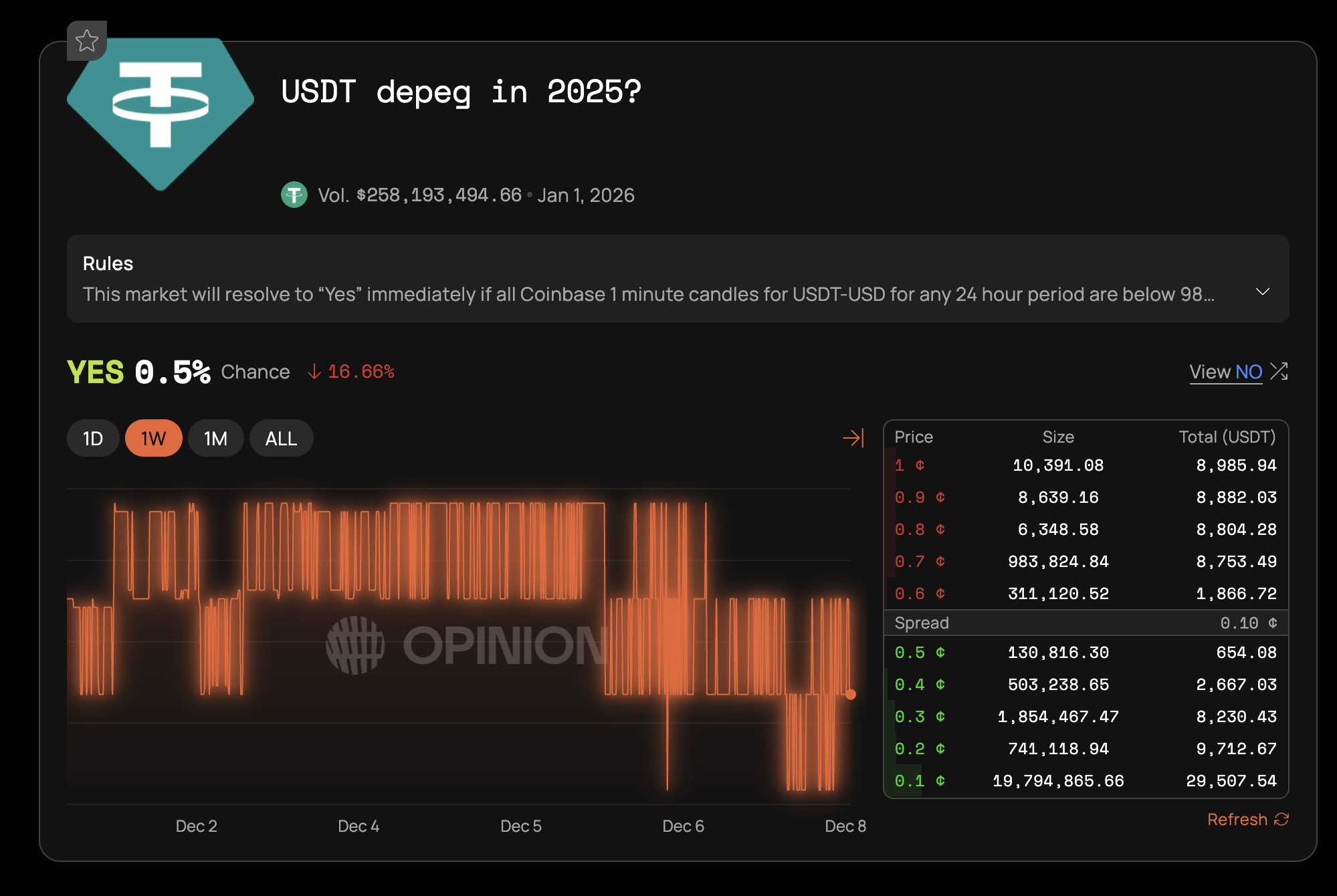

رغم هذه المخاوف المدفوعة بالعوامل الاقتصادية الكبرى, يرى معظم المشاركين في السوق احتمالية ضئيلة لحدوث فك ارتباط إجباري لTether. يعين المتداولون في سوق توقعات Opinion احتمال %0,5 لهذا السيناريو, مما يظهر شكوكاً كبيرة لدى المستثمرين.

أفضلية عدة عوامل توضح هذا الشك. حافظ Tether على ارتباطه خلال الأزمات السوقية السابقة. قامت الشركة بتوليد ١٠ مليارات $ كأرباح خلال الربع الثالث من 2025, مما يوفر وسادة كبيرة ضد تقلبات الاحتياطات.

على الرغم من أن خروج خزانة اليابان قد يكون ضخماً, إلا أنه من المرجح أن يحدث تدريجياً. تبقى أسواق الخزانة الأمريكية شاسعة ويمكنها امتصاص الضغط من عمليات البيع بدون اضطرابات كبيرة. حتى مع ذلك, يتطلب مزيج ارتفاع العائدات في اليابان, تخفيض تصنيف S&P, ومزيج احتياطات Tether مراقبة مكثفة.