شهد سعر سولانا تعافيا حادا بعد انخفاض حاد داخل قناة هابطة. بعد الانزلاق نحو الجزء السفلي من ذلك الهيكل، وجد SOL دعما قويا بالقرب من 67 دولار في أوائل فبراير وارتد بأكثر من 30٪. كان الارتداد مدفوعا بشراء الانخفاض المنخفض، وربما من أكثر الجمهور أملا.

للوهلة الأولى، يبدو الارتداد مقنعا. لكن سعر SOL لا يزال محاصرا تحت مقاومة كبيرة، وتظهر بيانات السلسلة قناعة متباينة. يواجه السوق الآن اختبارا حاسما: هل يمكن للمشترين تحويل هذا الارتداد إلى تعافي مستمر، أم أن ضغط البيع سيعود ويسحب السعر للانخفاض مرة أخرى.

دافع مشترو الانخفاض عن منطقة الدعم الرئيسية

بدأ ارتداد سولانا قبل أن يصل السعر إلى أسفل قناته الهابطة. بدلا من ذلك، دخل المشترون مبكرا بالقرب من منطقة 67 دولارا، التي عملت كمستوى دعم داخلي بينما كان السعر لا يزال ينخفض للأسفل.

في 6 فبراير، طبعت SOL فتيلة سفلية طويلة على الشمعة اليومية بالقرب من 67 دولارا. يظهر الفتيل المنخفض الطويل أن المشترين امتصوا ضغط البيع بقوة ورفضوا الأسعار المنخفضة. غالبا ما يظهر هذا النوع من الشموع عندما يزداد الطلب فجأة خلال مراحل الذعر.

وقد عززت هذه السلوك مؤشر تدفق الأموال (MFI). يجمع MFI بين السعر والحجم لقياس ما إذا كانت الأموال تتدفق إلى أو تخرج من أصل. ارتفاع التمويل الصناعي المتوسط أثناء انخفاض الأسعار عادة ما يشير إلى تراكم المنخفض.

هل تريد المزيد من رؤى الرموز مثل هذه؟ اشترك في النشرة اليومية للكريبتو للمحرر هارش نوتاريا هنا.

بين 18 ديسمبر و6 فبراير، اتجه سعر سولانا نحو الانخفاض، لكن سوق الاستثمار المالي المتوسط اتجه للارتفاع. أظهر هذا التباعد الصاعد أن رأس المال كان يدخل السوق بثبات رغم الاتجاه الهابط. بعبارات بسيطة، كان المشترون نشطين حتى أثناء انخفاض السعر.

هذا الدفاع المبكر بقيمة 67 دولارا منع سولانا من الانزلاق مباشرة إلى الحد السفلي للقناة. وقد خلق هذا الأساس للارتداد بنسبة 30٪. لكن الشراء المبكر وحده لا يكفي للحفاظ على الاتجاه. لفهم ما إذا كان هذا الدعم دائما، نحتاج إلى معرفة من يحافظ على الارتداد بعد الارتداد.

حاملي SOL طويل الأمد يعودون، لكن الإدانة لا تزال محدودة

بعد الهبوط، تحول الاهتمام إلى المستثمرين على المدى الطويل.

لهذا، ننظر إلى تغيير الموقع الصافي هودلر (30 يوما). يتتبع هذا المقياس ما إذا كانت المحافظ التي تحتفظ ب SOL لأكثر من 155 يوما تتراكم أم توزع. عادة ما يشكل هؤلاء المستثمرون العمود الفقري للاتجاهات طويلة الأجل.

في 6 فبراير، كان الحاملون على المدى الطويل يضيفون حوالي 1.88 مليون دولار سولي. وبحلول 8 فبراير، ارتفع هذا الرقم إلى حوالي 1.97 مليون يوم يومي. ويمثل ذلك زيادة تقارب 5٪ في صافي التراكم.

هذا يدل على أن حاملي القناعات بدأوا في العودة بعد الانهيار، متوافقين مع قوة الشراء المنخفضة. وهذا إشارة بناءة، لأن التعافي المستدام نادرا ما يحدث بدون مشاركتهم.

ومع ذلك، لا تزال الوتيرة بطيئة. في مراحل التعافي القوية، يتسارع التراكم طويل الأمد بسرعة. هنا، الشراء حذر وتدريجي. وهذا يشير إلى أن المستثمرين يختبرون التعافي بدلا من الالتزام الكامل به.

نظرا لأن القناعة طويلة الأمد لا تزال تتطور، يبقى الانتعاش عرضة للخطر. وهذا يجعل سلوك المتداولين على المدى القصير أكثر أهمية.

البيع قصير الأجل قد خف، لكن ضغط الخسائر لم يخف بعد

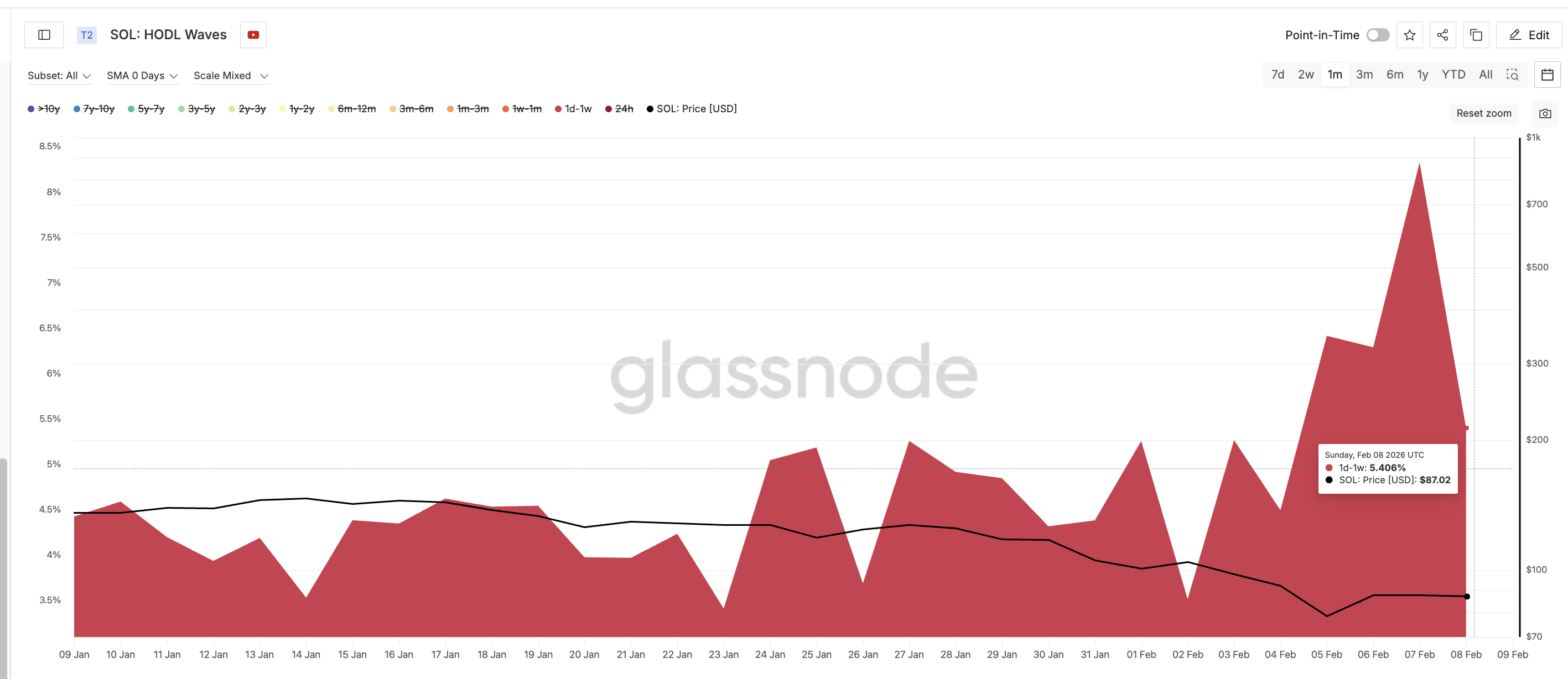

بدأت دفعة الحاملين من يوم إلى أسبوع، والتي تمثل المحافظ ذات رد الفعل العالي، في البيع خلال الارتداد. في 7 فبراير، كانت هذه المجموعة تمتلك حوالي 8.32٪ من إمدادات SOL. وبحلول 9 فبراير، انخفضت هذه النسبة إلى حوالي 5.40٪. هذا انخفاض يقارب 35٪ خلال يومين فقط، كما تظهر بيانات HODL Waves.

يفصل هذا المقياس محافظ SOL بناء على مدة الاحتفاظ بالعملات.

على الرغم من هذا البيع، احتفظ السعر بمعظم مكاسبه. هذا يظهر أن مشتري الانخفاض السعري، وربما المستثمرين على المدى الطويل، استحوذوا على الخروج. هذا مؤشر إيجابي. ومع ذلك، لا يزال هناك خطر آخر مرئيا في مؤشر NUPL لحاملي الأجل القصير، الذي يقيس ما إذا كان المشترون الجدد يحققون أرباحا أم خسارة.

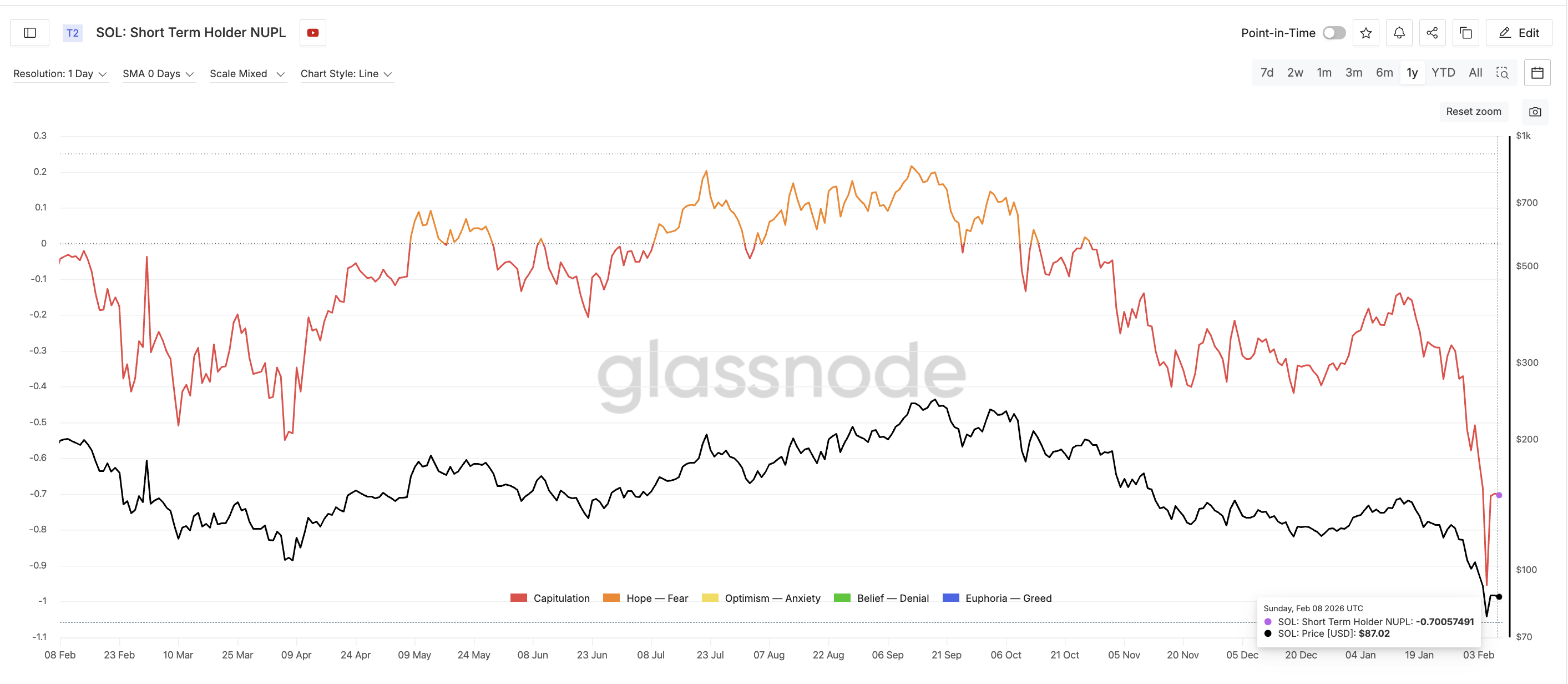

في 6 فبراير، انخفض NUPL إلى حوالي -0.95، مما يعكس خسائر شديدة وحالة من الذعر. بعد الارتداد، تحسنت النتيجة إلى حوالي -0.70. وهذا تحسن بحوالي 26٪.

خسفت الخسائر، لكن الحاصلين على المدى القصير لا يزالون في حالة من الانهيار. تاريخيا، غالبا ما تؤدي التعافي المبكر من NUPL إلى قيعان غير مستقرة. لقد خففت الخسائر مبكرا جدا. إذا فشل السعر في الارتفاع قريبا، قد يبيع الحاملون الآخرون على الأجل القصير مرة أخرى لتجنب الانخفاضات الأعمق. قد يؤدي ذلك إلى موجة ضغط أخرى. وهذا يعيد التركيز إلى رسم السعر.

لماذا سيحدد 96 دولارا ما إذا كان ارتداد سعر سولانا سيستمر أم سيفشل

جميع الإشارات الفنية والإشارات على السلسلة الآن تتجمع حول نفس المنطقة.

منذ الانتعاش، كانت سولانا محاصرة بين حوالي 80 و96 دولارا. يعكس هذا النطاق ترددا من كل من المشترين والبائعين.

طالما بقي السعر فوق 80 دولارا، يبقى الارتداد كما هو، رغم احتمال البيع قصير الأجل. ولكن إذا انكسر 80 دولارا، فإن المنطقة الرئيسية التالية تقترب من 67 إلى 64 دولارا. خسارة تلك المنطقة ستعيد فتح المسار نحو 41 دولارا، وهو ما يمثل تراجعا بنسبة تقارب 50٪ عن المستويات الحالية ويتماشى مع توقع القناة الأوسع.

هذا هو الخطر الهيكلي الذي لا يزال يثقل السوق.

من الجانب الإيجابي، لا يزال 96 دولارا هو المستوى الأهم، وهو الاختبار الرئيسي. عمل كدعم قوي قبل انهيار أوائل فبراير ويعمل الآن كمقاومة رئيسية.

وإذا استمر اختراق فوق 96 دولار كان سيعطي تجدد الثقة. من هناك، يمكن لسولانا أن تستهدف 116 دولارا وربما 148 دولارا. بدون استعادة هذا المستوى، من المرجح أن تتوقف الارتدادات. حاليا، لا يزال السعر تحت هذا الحاجز.

الشراء طويل الأمد حذر. الخسائر قصيرة الأجل خفتت مبكرا جدا. حتى يتم استرداد 96 دولارا بمشاركة قوية، لا يكون الارتداد مؤكدا.