وفقًا للبنك الدولي، لا يزال 1.4 مليار بالغ حول العالم بدون حسابات بنكية. النظام المالي العالمي، على الرغم من بنيته التحتية الواسعة بشكل لا يصدق، يفشل في خدمة السكان العالميين بشكل عادل في العديد من النواحي.

بالنسبة للكثيرين، فإن الوعد البراق بالحرية المالية ليس مجرد مسألة البقاء في سباق الفئران بل هو أيضًا قصة التضخم والتوثيق.

الائتمان المدعوم بالبيتكوين: طوق نجاة لغير المتعاملين مع البنوك عالميًا

ملايين الأشخاص يظلون غير مخدمين بنكيًا أو بدون حسابات بنكية تمامًا بسبب متطلبات الائتمان الصارمة، الرسوم العالية، والوصول المحدود. من اللاجئين الفلسطينيين الذين لا يملكون إثباتًا للجنسية، النساء العازبات بدون عقد عمل في مصر، أو الأشخاص الذين يواجهون معدلات تضخم باهظة تزيد عن 120% في الأرجنتين.

Sponsoredخلال الأزمة المالية لعام 2008، فقد العديد من الأفراد في الولايات المتحدة منازلهم بسبب ممارسات الإقراض الجشعة، مما يبرز نقاط الضعف الكامنة في النظام. حتى اليوم، يؤدي التضخم المرتفع إلى تآكل المدخرات في العملات الورقية، مما يترك المستهلكين بخيارات أقل للحفاظ على ثرواتهم.

في الوقت نفسه، تواجه الشركات الصغيرة في جميع أنحاء العالم الرفض من البنوك بسبب معايير الجدارة الائتمانية الصارمة. يمكن للمرء أن يجادل بأن المال ربما يكون الأداة السياسية الأكثر عنفًا في حقيبة أسلحة القوى الحاكمة.

يكشف هذا الفجوة في الوصول والعدالة عن الحاجة إلى أنظمة مالية بديلة. يقدم الائتمان المدعوم بالبيتكوين حلاً قابلاً للتطبيق، متغلبًا على الأجندات السياسية والقيود الاقتصادية التي تبقي الفقراء فقراء.

ما هي أنظمة الائتمان المدعومة بالبيتكوين؟

أنظمة الائتمان المدعومة بالبيتكوين تسمح للمقترضين باستخدام ممتلكاتهم من BTC كضمان للحصول على قروض دون بيع أصولهم. تعمل هذه الأنظمة بشكل مشابه للقروض المضمونة، حيث يلتزم المقترض بأصل للوصول إلى السيولة.

إذا فشل المقترض في السداد، يقوم المقرض بتصفية الضمان لاسترداد الأموال. على عكس القروض التقليدية، لا تتطلب هذه الأنظمة درجات ائتمانية أو وثائق واسعة، مما يجعلها أكثر وصولاً لحاملي العملات المشفرة.

“التضخم المرتفع، وانخفاض قيمة العملة، وانخفاض الثقة في البنوك المركزية يمكن أن يدفع الطلب على القروض المدعومة بالبيتكوين. استقرار البيتكوين وطبيعته اللامركزية يجعله جذابًا في الاقتصادات المتقلبة، وتقدم منصات DeFi حواجز أقل وشروطًا أفضل مقارنة بالإقراض التقليدي،” قال كيفن تشارلز، المؤسس المشارك لبروتوكول الائتمان المفتوح للبيتكوين لـ BeInCrypto في مقابلة.

لقد نما السوق للائتمان المدعوم بالبيتكوين، مع لاعبين رئيسيين مثل BlockFi، Ledn، Celsius، وNexo يقودون الطريق. تتيح هذه المنصات للمستخدمين الاحتفاظ بالتعرض لـ BTC أثناء الوصول إلى السيولة بالعملات الورقية أو العملات المستقرة. لقد غذت بساطة وجاذبية هذه الأنظمة اعتمادها في السنوات الأخيرة، وهو أحد الأسباب التي جعلتها تتماشى بسلام خلال الأسواق الهابطة.

إحدى المزايا الرئيسية للائتمان المدعوم بـ BTC هي القدرة على الاحتفاظ بالتعرض لارتفاع سعر البيتكوين. يمكن للمقترضين فتح السيولة دون بيع BTC الخاصة بهم، مما يسمح لهم بالاستفادة من المكاسب المحتملة على المدى الطويل.

بالإضافة إلى ذلك، تعمل القروض المدعومة بالبيتكوين كتحوط ضد التضخم من خلال تقديم بديل للعملات الورقية التي تتدهور باستمرار. يمكن لحامل العملات المشفرة في الأرجنتين، على سبيل المثال، تأمين نفسه ضد عملته الوطنية المتدهورة وحتى كسب أموال إضافية.

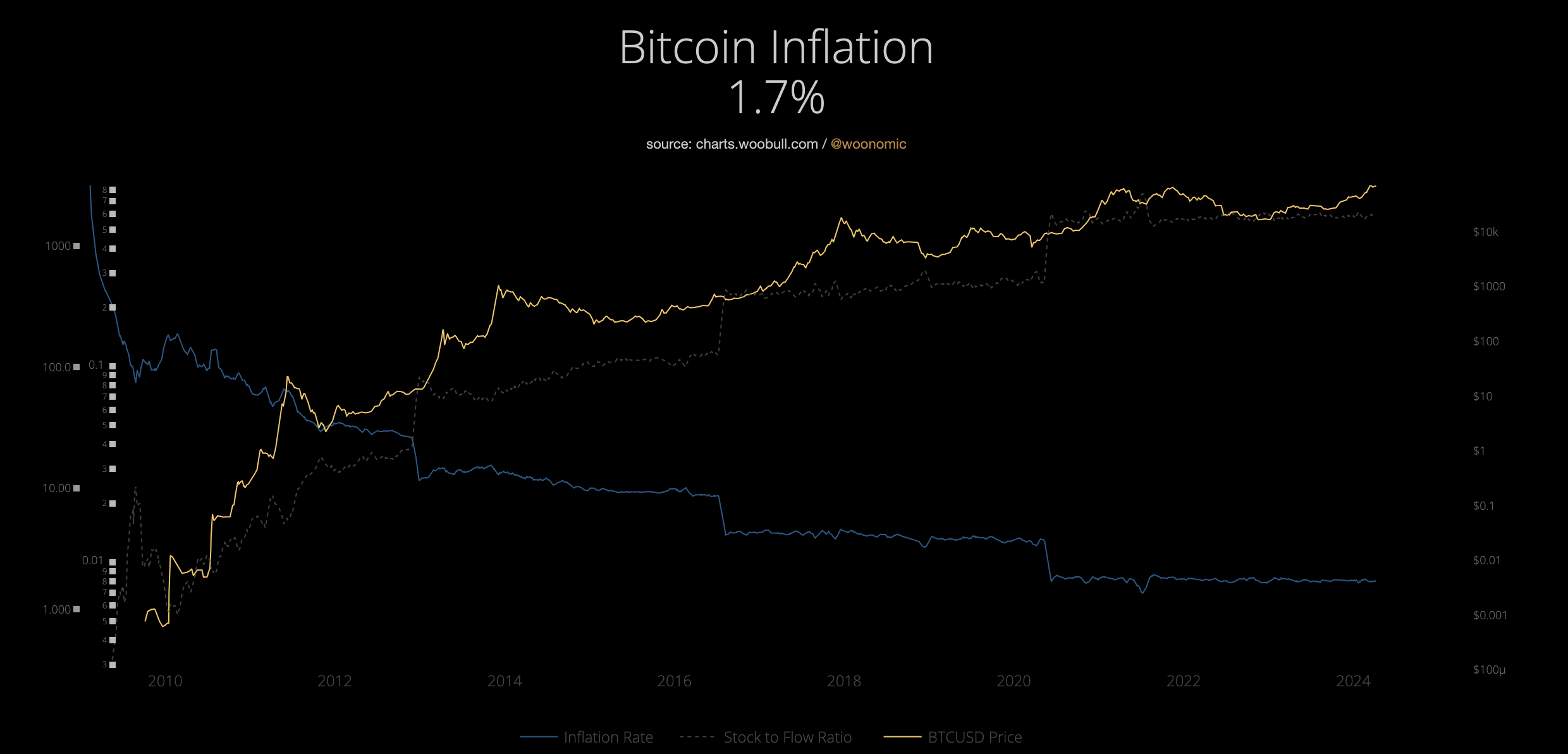

Sponsored Sponsoredوفقًا لـ Bankrate، فإن الدولار الأمريكي لديه الآن معدل تضخم يبلغ ٢,٤٪، وهو الأدنى بشكل ملحوظ منذ فبراير ٢٠٢١. في الوقت نفسه، فإن بيتكوين لديها معدل تضخم يبلغ فقط ١,٧٪.

أنظمة مدعومة ببيتكوين تعزز أيضًا الوصول المالي. على عكس البنوك التقليدية، التي تتطلب فحوصات ائتمانية صارمة، فإن منصات الائتمان المدعومة ببيتكوين تقيم بشكل أساسي قيمة الضمان. يفتح هذا النهج الباب للأفراد في المناطق ذات البنية التحتية المصرفية المحدودة، مما يوفر شريان حياة لغير المتعاملين مع البنوك.

بالنسبة لأولئك الذين يلتزمون حقًا بمبدأ اللامركزية، فإن الشمول العالمي هو النقطة البيعية الحقيقية. الائتمان المدعوم ببيتكوين لديه القدرة على توفير الخدمات المالية لهذه الفئات، مما يجسر الفجوة التي خلفتها الأنظمة التقليدية. تظل البنوك المركزية والمؤسسات المالية العالمية على دراية بنزوات وتغيرات الساحة السياسية المتغيرة باستمرار.

في دولة مثل لبنان، حيث يتعامل السكان بشكل رئيسي بالدولار الأمريكي بسبب انهيار الليرة اللبنانية، تم منع المواطنين من سحب دولاراتهم عندما واجه البنك المركزي أزمة نقص الدولار. للمرجعية، يساوي دولار أمريكي واحد ٨٩,٥٥٠ ليرة لبنانية. في مصر المجاورة، بدأت شائعات عن حسابات دولارية محتجزة بالتداول قبل أن ينفيها مسؤولو البنك المركزي.

“الائتمان المدعوم ببيتكوين يعمل على شبكة عالمية لامركزية، مما يعني أن الوصول لا يعتمد على الدخل أو الموقع أو التاريخ الائتماني. باستخدام بيتكوين كضمان، يمكن لأي شخص يحمل الأصل الوصول إلى القروض دون حراس البوابات التقليديين. تُظهر منصات التمويل اللامركزي المبكرة زيادة في التبني في المناطق ذات الوصول المصرفي المحدود، مما يبرز الإمكانية للشمول المالي”، أضاف تشارلز.

ومع ذلك، حتى مع كل هذه المزايا، فإن الازدواجية هي قانون الكون. أنظمة الائتمان المدعومة ببيتكوين ليست حلاً شاملاً؛ فهي تحمل مخاطر كبيرة.

Sponsoredالأكثر وضوحًا هو تقلب سعر بيتكوين. يمكن أن يؤدي الانخفاض المفاجئ في قيمة بيتكوين إلى تفعيل نداءات الهامش، مما يجبر المقترضين على إضافة ضمانات أو مواجهة التصفية. خلال انهيار سوق العملات المشفرة في ٢٠٢٢، فقد عدد لا يحصى من المقترضين ضماناتهم مع تراجع الأسعار. وفقًا لتشارلز، هناك طرق لتخفيف التقلبات.

“يتم إدارة التقلبات من خلال الإفراط في الضمانات والتصفية الآلية. من خلال طلب ضمانات أكثر من قيمة القرض، تنشئ المنصات حاجزًا ضد انخفاض الأسعار. بالإضافة إلى ذلك، يضمن المراقبة في الوقت الفعلي تعديل القروض وفقًا لظروف السوق، مما يحافظ على الاستقرار حتى خلال انهيارات الأسعار”، أضاف تشارلز.

حصان طروادة ذو العيون الثلاث: عودة المركزية

ومع ذلك، فإن أنظمة الائتمان المدعومة ببيتكوين لها تداعيات اجتماعية واقتصادية تستحق الفحص. الأول هو أنه بينما تقوم هذه المنصات بتعميم الوصول إلى الائتمان لحاملي العملات المشفرة، فإنها تخاطر بإنشاء حراس ماليين جدد. المستثمرون الأثرياء في العملات المشفرة، أو "حيتان العملات المشفرة"، هم الأكثر استفادة، بينما قد يجد المستخدمون العاديون ذوو الحيازات المحدودة أنفسهم مستبعدين.

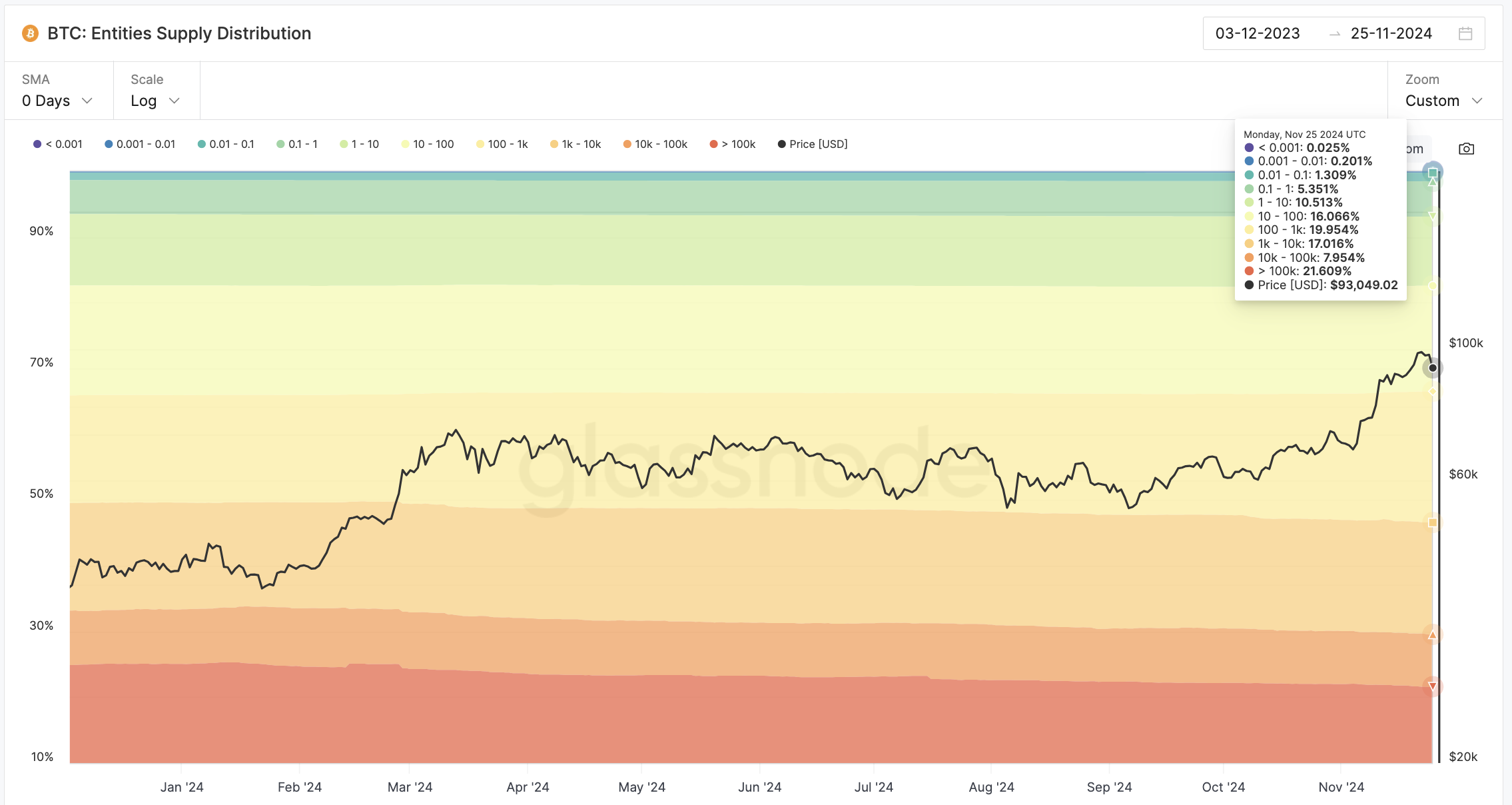

الحيتان، أو العناوين التي تحتفظ بأكثر من ١٠٠,٠٠٠ بيتكوين، تمتلك ٢١٪ من إجمالي عرض بيتكوين. يعني هذا الديناميكية استمرار تركيز الثروة داخل فضاء العملات المشفرة أيضًا. إذا حدث ذلك، يمكننا أن نودع وعد الشمول.

المسألة الثانية هي المؤسسات المالية التقليدية. فهي تتسلل بشكل متزايد إلى سوق الائتمان المدعوم بالبيتكوين من خلال الاستحواذ والتأثير التنظيمي.

البنوك مثل جولدمان ساكس وجي بي مورجان قد بدأت في استكشاف الإقراض المدعوم بالعملات المشفرة، مما يشير إلى تقارب بين التمويل اللامركزي والتقليدي. في نوفمبر، أفادت بلومبرج أن جولدمان ساكس يستعد لإطلاق شركة جديدة تركز على الأصول الرقمية. بينما تجلب هذه التطورات الشرعية، فإنها تثير أيضًا مخاوف بشأن استيلاء على روح البيتكوين اللامركزية.

Sponsored Sponsoredثم يدخل الحصان الطروادي الثالث والأخير: الإشراف الحكومي. إنه يقدم فرصًا وتحديات لأنظمة الائتمان المدعومة بالبيتكوين.

يمكن للتنظيم أن يضفي الشرعية على هذه المنصات، مما يضمن حماية المستهلك والاستقرار. ومع ذلك، فإن التنظيم المفرط يمكن أن يخنق الابتكار ويضر باللامركزية.

على سبيل المثال، إطار عمل MiCA للاتحاد الأوروبي قد قدم وضوحًا ولكنه فرض أيضًا متطلبات امتثال صارمة، مما تسبب في احتكاك داخل صناعة العملات المشفرة. بينانس، أكبر بورصة للعملات المشفرة في العالم من حيث حجم التداول، اضطرت لتعطيل خدمات التداول بالنسخ لمستخدميها الأوروبيين في يونيو بعد الإعلان عن MiCA.

مسألة أخرى قد تؤثر على الوصول هي معايير اعرف عميلك (KYC)، التي قد تعيق أولئك الذين يعتمدون على محافظ العملات المشفرة لأنهم يفتقرون إلى الوثائق الشخصية الكافية. غالبًا ما يجادل صانعو السياسات بأن المنصات التي لا تخضع لإشراف صارم من KYC تخاطر بمساعدة المجرمين في عمليات غسيل الأموال. في عام 2023، حتى تركيا أطلقت مجموعة جديدة من القوانين المتعلقة بالعملات المشفرة تهدف إلى تشديد معايير KYC.

“نحن نشهد إعادة مركزية لنظام مصمم ليكون حرًا. التحدي هو إيجاد التوازن دون تخفيف المبادئ الأساسية للبيتكوين”، كما قال تشارلز.

منصات مثل Aave وSovryn تمثل نهجًا لامركزيًا للائتمان المدعوم بالبيتكوين. تعتمد هذه الأنظمة على العقود الذكية لأتمتة المعاملات، مما يقلل الحاجة إلى الوسطاء ويضمن الشفافية. ومع ذلك، تأتي اللامركزية مع تحدياتها الخاصة، بما في ذلك القابلية للتوسع، والثغرات الأمنية، والمناطق الرمادية التنظيمية.

ومع ذلك، توجد قصص نجاح. استخدم المقترضون القروض المدعومة بالبيتكوين لتمويل الأعمال التجارية، ودفع الفواتير الطبية، أو التنقل في حالة عدم اليقين الاقتصادي دون بيع BTC الخاصة بهم. وعلى العكس من ذلك، واجه آخرون خسائر كبيرة بسبب التصفية خلال فترات الانكماش في السوق، مما يبرز المخاطر العالية لهذه الأنظمة.

في الختام، يمثل الائتمان المدعوم ببيتكوين كلاً من ثورة مالية وقصة تحذيرية. يعتمد مستقبله على قدرته على التوسع، البقاء متاحاً والالتزام بمبادئ بيتكوين في اللامركزية.

مع دخول التمويل التقليدي إلى الفضاء وتطور الأطر التنظيمية، سيكون التحدي هو الحفاظ على التوازن بين الابتكار والشمولية. سواء كانت هذه الأنظمة تساهم في ديمقراطية التمويل أو مجرد تغيير في حراسة البوابات يبقى أن نرى.